Saviez-vous que plus de 60 % des ménages européens ont déjà souscrit un crédit à la consommation ou un prêt hypothécaire pour concrétiser un projet important ? Trouver la bonne solution de financement peut transformer vos projets en réalité ou alourdir votre situation financière. Comprendre les différences entre ces deux options permet de choisir celle qui correspond vraiment à vos besoins, sans mauvaises surprises.

Points Clés

| Point | Détails |

|---|---|

| Prêt hypothécaire | Destiné à l’immobilier, il nécessite des garanties solides et des délais de remboursement longs. |

| Crédit à la consommation | Plus flexible, il est utilisé pour des projets personnels avec des montants limités et des conditions allégées. |

| Critères d’éligibilité | Les prêts hypothécaires ont des exigences plus strictes comparé aux crédits à la consommation. |

| Risque financier | Le prêt hypothécaire comporte un risque de saisie, tandis que le crédit à la consommation impacte directement la cote de crédit. |

Table des matières

- Définitions prêt hypothécaire et crédit conso

- Fonctionnement des deux types de crédits

- Critères d’éligibilité et conditions d’obtention

- Frais, durée et risques spécifiques

- Utilisations pratiques et choix adapté à votre projet

Définitions prêt hypothécaire et crédit conso

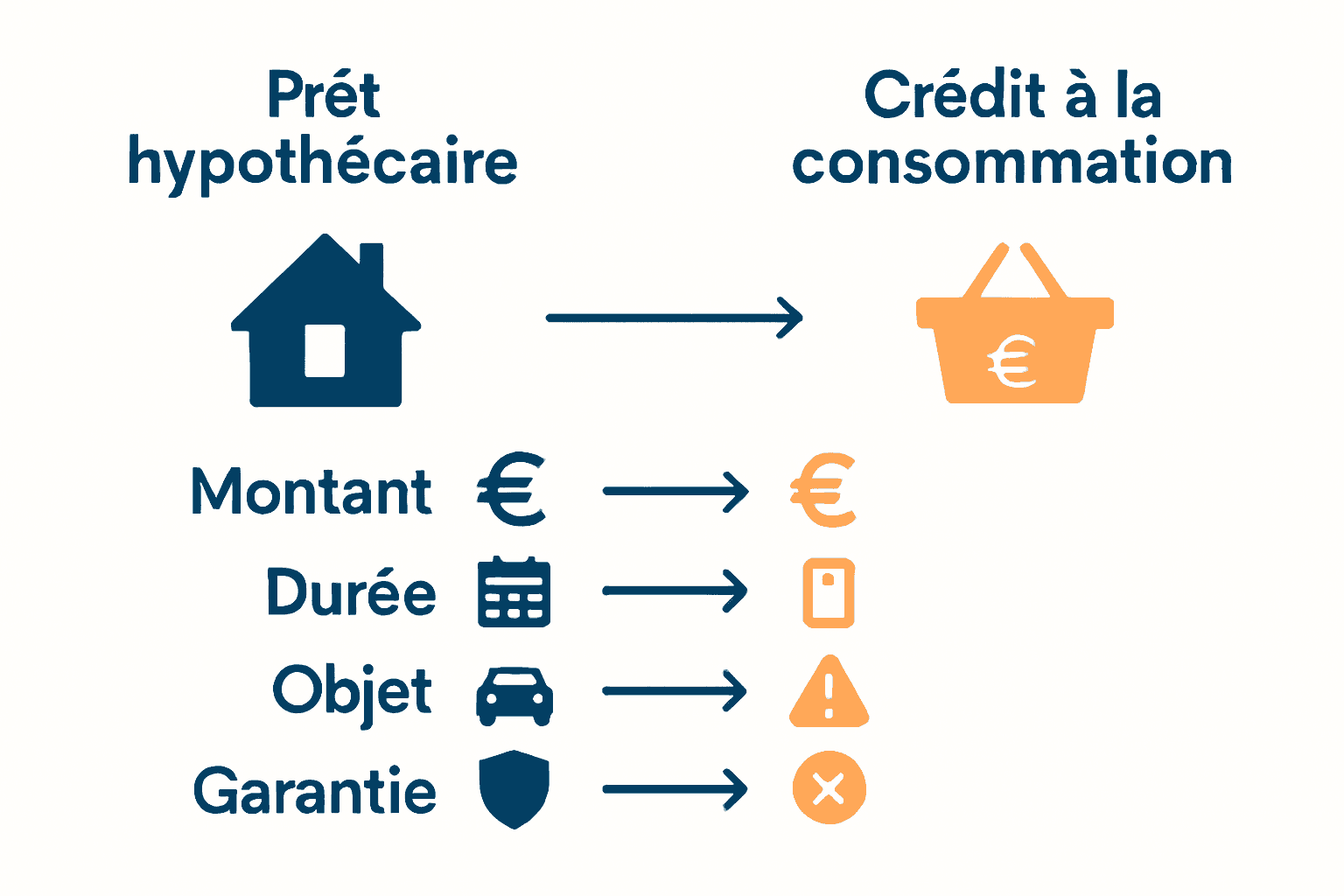

Lorsque vous cherchez un financement, deux types de crédits se distinguent : le prêt hypothécaire et le crédit à la consommation. Ces deux options répondent à des besoins financiers différents et présentent des caractéristiques uniques qui méritent d’être comprises.

Un prêt hypothécaire est un crédit spécifiquement dédié à l’immobilier, généralement accordé pour l’achat, la construction ou la rénovation d’un bien. Sa particularité réside dans sa garantie : la banque dispose d’une hypothèque sur le bien immobilier, ce qui signifie qu’en cas de défaut de paiement, elle peut procéder à la saisie du bien. Pour en savoir plus sur les détails juridiques, l’intervention d’un notaire est obligatoire pour établir les conditions précises.

À l’inverse, le crédit à la consommation est un prêt plus flexible destiné aux projets personnels. Ses principales caractéristiques incluent :

- Des montants généralement plus faibles (de quelques centaines à quelques milliers d’euros)

- Une durée de remboursement plus courte

- Des garanties moins contraignantes

- Des utilisations variées : achat d’une voiture, d’électroménager, financement de vacances

Chaque type de crédit répond à des objectifs distincts. Le choix dépendra de votre projet, de votre capacité de remboursement et des garanties que vous pouvez offrir.

Fonctionnement des deux types de crédits

Les prêts hypothécaires et crédits à la consommation reposent sur des mécanismes distincts qui influencent directement leurs conditions d’obtention et de remboursement. Comprendre ces différences permet de faire le bon choix en fonction de vos besoins financiers.

Pour un prêt hypothécaire, le fonctionnement est plus complexe et structuré. La banque évalue votre capacité de remboursement en fonction de votre patrimoine et de vos revenus. Les caractéristiques principales comprennent :

- Une durée de remboursement généralement longue (15 à 30 ans)

- Une couverture entre 50% et 70% de la valeur du bien immobilier

- Un taux fixe ou variable négocié avec l’établissement bancaire

- Une garantie hypothécaire officalisée devant notaire Plus d’informations sur l’acte notarié

Le crédit à la consommation suit quant à lui un processus plus simple et standardisé. Conformément aux normes européennes, chaque prêteur doit :

- Fournir des informations européennes normalisées

- Indiquer le Taux Annuel Effectif Global (TAEG)

- Permettre une période de rétractation de 14 jours

- Offrir une transparence totale sur les conditions de prêt

Le choix entre ces deux types de crédits dépendra de votre projet, de votre situation financière et de votre capacité de remboursement. La clé est de bien comprendre les mécanismes de chaque option pour faire le choix le plus adapté à votre situation personnelle.

Critères d’éligibilité et conditions d’obtention

L’obtention d’un crédit, qu’il soit hypothécaire ou à la consommation, nécessite de répondre à des critères précis établis par les institutions financières. Ces exigences varient selon le type de prêt et visent à sécuriser l’investissement du prêteur.

Pour un prêt hypothécaire, les conditions sont plus strictes. Découvrez les détails complets des conditions de prêt, les critères essentiels incluent :

- Des revenus réguliers et stables

- Un taux d’endettement inférieur ou égal à 35%

- Un bien immobilier à hypothéquer

- Un statut de résident fiscal dans la zone concernée

- Une capacité de remboursement démontrée

- Un apport personnel recommandé (généralement 10-20% du montant total)

Les crédits à la consommation présentent des critères plus souples mais non moins rigoureux. Les banques examinent :

- La stabilité professionnelle

- Les revenus mensuels

- L’historique de crédit

- Le niveau d’endettement actuel

- La capacité de remboursement mensuelle

Étant donné le durcissement récent des critères bancaires, il devient crucial de préparer soigneusement votre dossier. La transparence, des revenus stables et une gestion financière responsable sont vos meilleurs atouts pour obtenir le crédit souhaité.

Frais, durée et risques spécifiquesLe choix entre un prêt hypothécaire et un crédit à la consommation implique de comprendre les différences financières significatives qui caractérisent chaque type de crédit. Ces nuances peuvent avoir un impact substantiel sur votre stratégie financière à long terme.

Pour un prêt hypothécaire, les caractéristiques financières sont complexes :

- Des frais élevés représentant environ 8,5% du montant emprunté

- Un délai de traitement de 6 à 8 semaines

- Des frais de notaire et droits d’enregistrement à prendre en compte

- Des taux d’intérêt généralement plus avantageux

- Un montant emprunté potentiellement plus important

- Un risque de saisie immobilière en cas de défaut de paiement

Les crédits à la consommation présentent un profil financier différent :

- Des Taux Annuels Effectifs Globaux (TAEG) variant entre 8% et 20%

- Des frais composés incluant gestion, acquisition et risques financiers

- Une durée de remboursement généralement plus courte

- Des montants empruntés plus limités

- Un risque principalement lié à la détérioration de votre cote de crédit

Chaque type de crédit comporte ses propres risques et avantages. La clé est d’évaluer précisément votre situation personnelle, vos capacités de remboursement et vos objectifs financiers avant de vous engager.

Voici un résumé comparatif des deux types de crédits :

| Critère | Prêt hypothécaire | Crédit à la consommation |

|---|---|---|

| Objet | Immobilier | Projets personnels variés |

| Montant emprunté | Élevé jusqu’à plusieurs centaines de milliers € |

Limité jusqu’à 75 000 € |

| Durée de remboursement | Longue 15 à 30 ans |

Courte à moyenne 1 à 7 ans |

| Taux d’intérêt | Plus bas fixe ou variable |

Plus élevé 8 % à 20 % TAEG |

| Garanties | Hypothèque sur le bien Notaire obligatoire |

Moins contraignantes Aucune garantie réelle obligatoire |

| Utilisation | Achat/Rénovation immobilier Investissement |

Achat auto Voyage Équipement Petits travaux |

| Risque principal | Saisie du bien immobilier | Détérioration de la cote de crédit |

Utilisations pratiques et choix adapté à votre projet

Chaque projet personnel requiert un financement adapté, et le choix entre un prêt hypothécaire et un crédit à la consommation dépend étroitement de la nature et de l’ampleur de vos besoins financiers.

Le crédit à la consommation convient parfaitement aux projets courts et moyens :

- Achat d’une voiture

- Financement de travaux domestiques légers

- Organisation de voyages

- Achat d’équipements électroniques

- Dépenses personnelles jusqu’à 75 000 €

Découvrez comment distinguer un prêt personnel d’un prêt projet pour affiner votre choix

Le prêt hypothécaire sera privilégié pour des investissements plus conséquents :

- Achat immobilier

- Rénovation complète d’un bien

- Consolidation de dettes importantes

- Règlement de successions

- Investissements immobiliers

- Financement dépassant plusieurs centaines de milliers d’euros

Votre décision dépendra de plusieurs facteurs : montant nécessaire, durée de remboursement souhaitée, garanties disponibles et impact sur votre situation financière globale. La clé est de choisir le crédit qui correspond précisément à vos objectifs tout en préservant votre équilibre budgétaire.

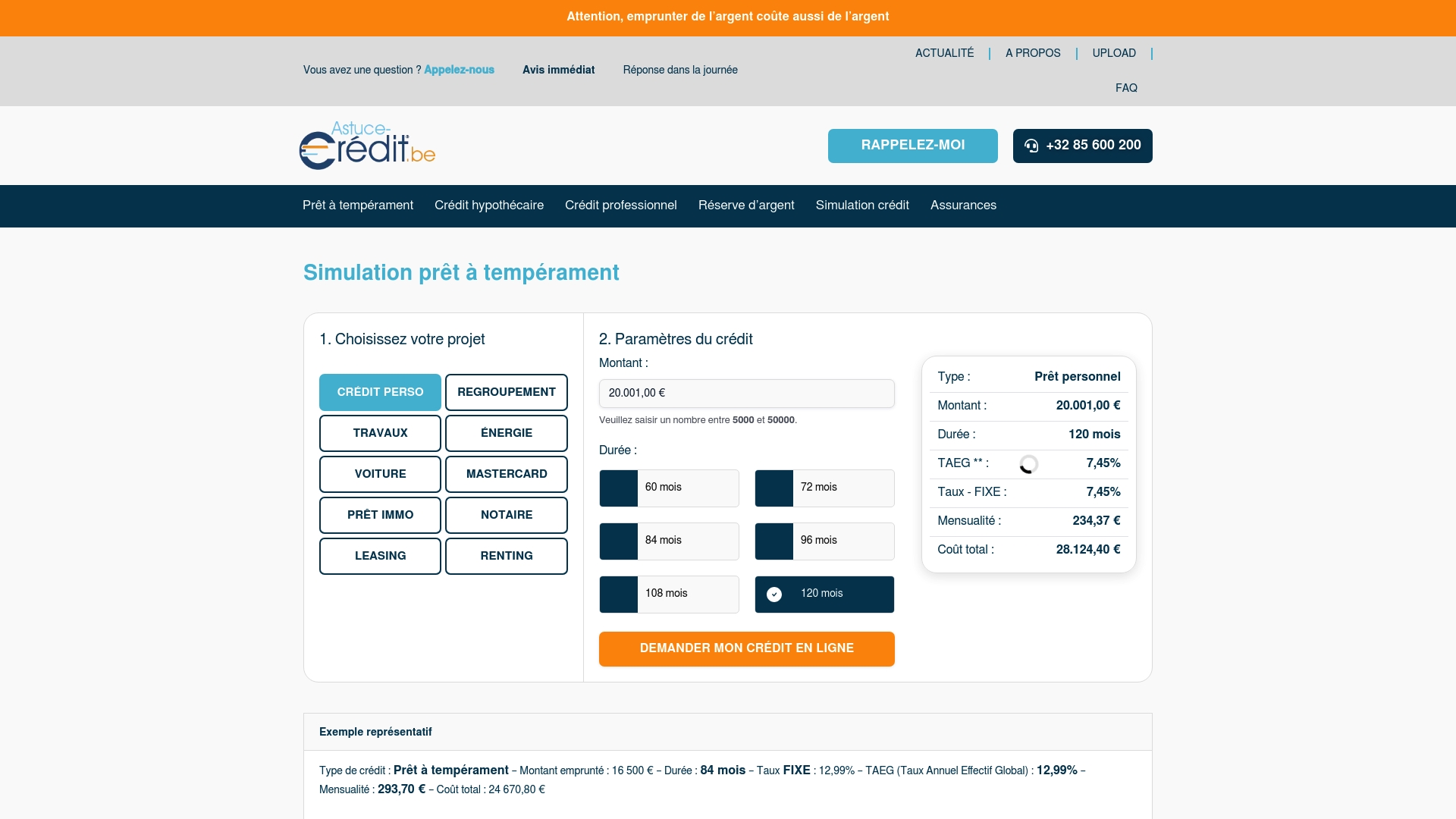

Passez de la théorie à l’action : trouvez le crédit adapté à votre projet

Vous hésitez encore entre un prêt hypothécaire et un crédit à la consommation après avoir comparé leurs avantages, leurs conditions ou leurs risques. Comprendre les différences est essentiel, mais obtenir un financement rapide et en toute confiance l’est encore plus lorsque votre projet ne peut pas attendre. Sur Astuce Crédit.be, vous pouvez estimer vos remboursements et explorer des solutions personnalisées en quelques clics grâce à nos simulateurs en ligne. Profitez de notre solide expérience et de l’accompagnement d’un courtier spécialisé pour transformer vos besoins en réalité concrète. Vous avez le choix entre plusieurs produits avec une réponse rapide quels que soient votre situation ou votre localisation à Bruxelles ou en Wallonie.

Ne laissez pas l’incertitude retarder votre projet. Testez gratuitement notre simulateur de crédit hypothécaire ou de prêt à la consommation et comparez immédiatement les offres disponibles. Rejoignez dès maintenant la communauté des emprunteurs satisfaits sur Astuce Crédit.be et donnez vie à ce qui compte pour vous.

Questions Fréquemment Posées

Quel est la différence principale entre un prêt hypothécaire et un crédit à la consommation ?

Un prêt hypothécaire est destiné à financer l’achat ou la rénovation d’un bien immobilier, avec une garantie hypothécaire sur le bien. En revanche, un crédit à la consommation finance des projets personnels variés, sans garantie solide.

Quelles sont les conditions d’éligibilité pour obtenir un prêt hypothécaire ?

Pour obtenir un prêt hypothécaire, il faut avoir des revenus réguliers et stables, un taux d’endettement inférieur à 35%, un bien à hypothéquer, et souvent un apport personnel de 10 à 20% du montant total.

Quels risques sont associés à un prêt hypothécaire ?

Le principal risque d’un prêt hypothécaire est la saisie du bien immobilier en cas de défaut de paiement. Ce risque est lié à l’hypothèque qui sert de garantie pour la banque.

Quel type de crédit est le mieux adapté pour financer des travaux de rénovation légère ?

Pour financer des travaux de rénovation légère, le crédit à la consommation est généralement plus adapté, car il offre des montants empruntés plus faibles et des durées de remboursement plus courtes.